LIDO自受到A16Z投资已来,逐渐走进人们的视线,Lido 是基于Ethereum2.0 Beacon Chain上建造的平台,用户无需锁定ETH的同时还可获得质押的奖励,并 1∶1 获得 Token stETH,以参与DeFi市场其他的服务。

在短短几个月内,Lido的TVL创下历史新高,并超越AAVE、Convex Finance 协议,在 DeFi 项目中位居第三。

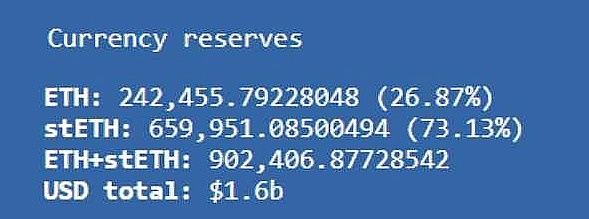

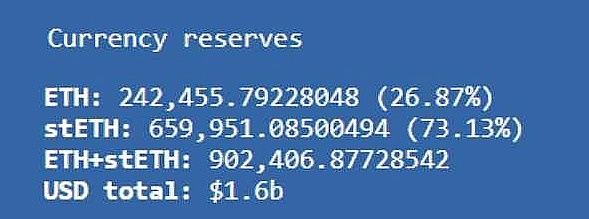

, [$ W5 m7 V1 R( N3 {7 BstETH 是 ETH 在 Lido 上的质押版本,其用意在于保护 ETH 在合并后的安全性。因此,stETH 与 ETH 应该是一比一对应的关系,并在 Curve 上有一个流动性池。 然而,现在 Curve 上的流动性池变得极端不平衡,stETH 的占比已经接近 75%,倾斜比例前所未有。这导致了 stETH 对 ETH 的兑换比例已经变为 1.03:1,并且倾斜程度还在加剧。更多资讯微薄团团财经点这里详细了解

: H: ]0 D6 [! N; e) W% L1 I: }+ z

虽然Lido对此事件进行了回应,Lido表示兑换比例仅仅是二级市场的价格反映,部分stETH持有者因为流动性需求在二级市场交易,这给了其他投资者套利的机会。Lido重申:stETH仍与ETH1:1锚定。但是这仍然挡不住一些要撤退的人们的决心。

/ H# {4 O x5 ?1 s+ pstETH 与 ETH 一比一锚定,而且合并几个月内就将发生,现在买入 stETH 似乎是可以躺赚的套利操作,这与没有资产支撑的 UST 有很大不同,那么为什么很多投资者都在退出呢?是不看好以太吗,还是已经嗅到了会更加严重的脱锚味道?先来看看几个撤退的鲸鱼。

. ~- y% k; c# Q/ e( E众所周知,Alameda 在市场上的嗅觉十分灵敏...在几个小时内,不顾滑点损失,撤出了接近 5 万枚 stETH。

事实上,他们是 Lido 上 stETH 的七大持仓者之一,此举很有可能会引发挤兑潮。再看看其他的大持仓者。

( T8 \7 M" ~" r& P! vCelsius 拥有接近45万枚 stETH,价值约15亿美元。他们将这些 stETH 存入 Aave 作为抵押品,借出了约 12 亿美元的资产。这也许还不算是大问题,但是......Celsius 正在迅速的消耗其流动性投资者的赎回头寸。他们利用这数十亿美元的低流动性资产,获取大量贷款来偿还客户的赎回。

) p! F' k" u: T. R& B! E- ~$ N投资者现在以每周 5 万 ETH 的速度赎回他们的头寸,意味着 Celsius 只有两个选择:

`7 }. ?& B; Z+ f( J) g' O1. 将他们的 stETH 换成 ETH,再换成 Stablecoin 以增加流动性。

2. 抵押 stETH,用贷款偿还客户。

如果选择第一种方案,他们持有约 45 万枚 stETH,但 Curve 的池子里只有 24.2 万枚 ETH。每一次抛售,都会加剧该交易对的兑换比例倾斜,这对于他们来说损失很大。

3 [, l" K% H B, V; F6 `2 [' d! wUniswap 上也还有约 500 万美元的 stETH 流动性,此外,CEX 的流动性未知。但 CEX、Uniswap 以及 Curve 上的流动性应该不足以支撑其出售全部头寸,如果可以,他们应该直接就去 CEX 了,而不会在 Curve 上卖。

% [6 ?! c' \5 H; f0 R* f# n9 KstETH 的交易对只有 ETH 一种,(FTX 上有 USDC 交易对,但占比很小),这意味着 stETH 换成 ETH 后,ETH 也会面临抛压。

他们用 stETH 贷出了大量资金,而这些数十亿美元的抛压将使其抵押率变得更危险。假设 stETH 严重脱钩或市场状况变得更糟。

Celsius 可以被清算。借贷变得越来越昂贵,他们的抵押品由于市场状况而失去价值,低于锚定汇率的抛售使其亏损更多,而流动性也会枯竭。负反馈循环。

他们是为这些资产负责,还是被迫在几个月内不流动,同时冒着 ETH 价格下跌的风险?他们该怎么做?

" i L; C: |2 h1 Y8 b很大的可能是 Celsius 在清算之前被冻结赎回。Celsius 只剩下几周的资金,并且由于脱锚、借贷费用而遭受重大损失,并且还存在合并被延迟的风险。被冻结似乎只是时间问题。

我们不要忘记,在这种情况下,它们并不是唯一的巨鲸。当其他巨鲸闻到血腥味时,他们将会推波助澜,做空期货市场的同时清算其他头寸。这可能就是为什么 Alameda 倾销 5 万枚 stETH 并换成 Stablecoin……

像 SwissBorg 这样的资产管理平台持有约 8 万枚 stETH 的客户资产。通过其钱包可以发现,他们将 2700 万美元的 stETH 放在 Curve 流动性池,还有有 5.1 万枚 stETH 可用。如果他们撤出流动性池,并抛售 stETH, Celsius 将进退维谷。

看看今天的交易,已经有一些大规模的退出,包括这笔 2400 枚 stETH的。大量的散户正在利用杠杆在 Aave 上进行套利交易,如果 ETH 价格崩盘,情形可能会变得非常难看。每个人都需要抵押品来弥补他们的杠杆并卖出他们的其他头寸。

* E" C, I8 h6 p* @昨天晚上刚好赶上了CPI数据的公布,通胀又一步变的严重了。美股直接开始跳水,同时也带动了整个加密市场的急剧下跌,而stETH的脱锚也趁势逐渐发酵,这也是为什么ETH跌的比BTC还要猛的首要原因。

( b* q, F* u; u" q

其实这次事件对合并可以说是毫无关系,合并是基于以太坊自身的技术升级,是POW向POS机制的转变。而本次脱锚事件是因为CRUVE的流动性池发生了倾斜,对以太本身并没有影响,唯一能影响的估计也就是ETH的价格了。但是由于其机制很快就会回归锚定的,不用太过于担心。当然以太价格受此影响可能会进一步下跌,这也是其他鲸鱼以及大户喜闻乐见的,因为可以拿更低的筹码了。

归根结底,短期的这些基本面说实话不是我们主要去关注的一个点,兜兜转转最后你会发现还是原来的位置。我们只要知道长期的价值和基本面就够了,现在能做的就是留好本金,拿低位置的筹码,不会让你失望的,长时间之后回过头看你会感谢现在的自己!

; G+ F* Q( p$ |; i8 r4 m2 Q今天的分享就到这里,后期工种号团子财经会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿咨询和项目点评,欢迎各位志同道合的币圈人一起来探索。

来源:金色财经

| 欢迎光临 优惠论坛 (https://tcelue.co/) | Powered by Discuz! X3.1 |