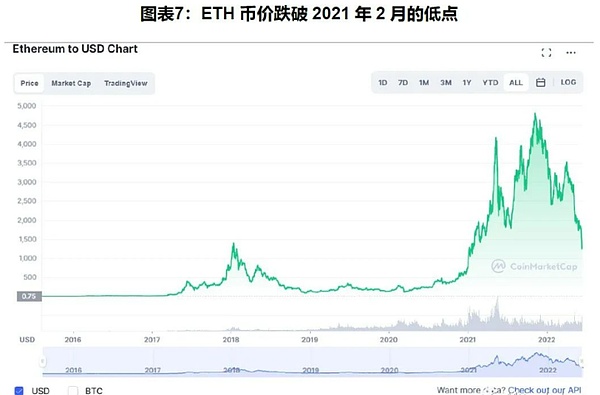

最近一周,ETH暴跌,价格也从1809美元直坠1111美元。同期,美股也暴跌。发生了什么?为什么会暴跌?

$ o' p! c5 _) a; z# B! z( m#1 stETH的生命之源——Lido

& r' m, J: W. H' y8 _( uLido是一个流动性质押协议,允许用户在不锁定资产或维护节点基础设施的情况下获得质押奖励。当用户通过 Lido 在以太坊信标链上质押 ETH 时,将以1:1的比例接收stETH。

stETH是ETH的衍生品,作为用户在Lido上质押ETH的凭证。用户质押的ETH在链上会累积通胀奖励,其质押的ETH余额也将随之增长。而stETH具有计息资产的属性,因此stETH的余额也会逐渐增加。与质押的ETH不同,stETH具有流动性,能够像常规的ERC-20代币一般使用、转移和交易。另外,由于stETH与DeFi兼容,其同样可以作为借贷的抵押品,为用户提供了更高的资本效率和效用性。当以太坊完成合并后,stETH可被用于赎回其标的资产ETH。

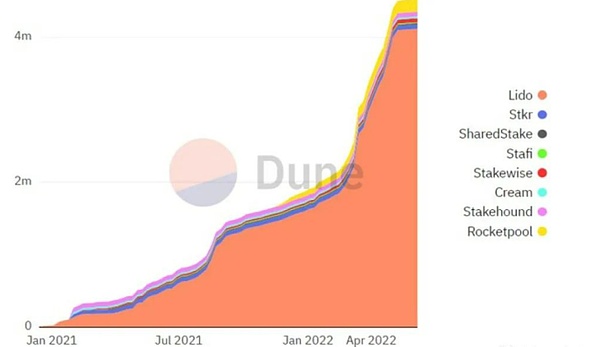

/ a: ?3 f {5 R. w当前,ETH的质押总量超1,286万枚,Lido上质押的ETH约412万枚,占质押总量的32%,是ETH质押领域绝对的头部协议。

% z* [! h( s/ K

#2 stETH脱锚的导火索——Celsius

stETH坐拥诸多的巨鲸持有者,其中最大的一家名为Celsius。Celsius是当前市场上管理规模最大的CeFi理财平台之一,然而近年来却频繁踩雷。

1)近日,Celsius被爆出在Stakehound事件中损失了至少60,000个ETH,约1.2亿美元,并向用户隐瞒长达一年之久

2)Celsius还在Badgerdao的黑客攻击中损失了5,000万美元

3)5亿美元的客户存款在Anchor中灰飞烟灭

当用户得知Celsius产生的巨额损失时,信心受到严重影响,引发了市场恐慌。用户开始集中赎回,出现了挤兑现象。Celsius钱包里虽然拥有足够的资产,但流动性却并不充足,超过70%都在ETH 2.0中锁仓,因此Celsius无法足额兑付用户的赎回需求。

前期,Celsius持续抵押或抛售其stETH兑换成流动性更强的稳定币,以满足用户的赎回需求。然而,此举同时证明了其并没有足够的资金进行偿付。目前,Celsius已经开启了“HODL”模式,冻结了赎回功能。

B2 }- @9 P2 F1 w: h/ {, G+ w* ~( L#3 流动性的引擎——Curve

Curve出色的定价模型助其成为了DeFi市场中最大的DEX,也是各类稳价资产进行交易兑换的首选之地。稳定币和锚定资产最喜欢做的就是在Curve上组建流动性池,以保证自身价格的稳定与同类资产之间的平滑兑换。

* }4 Z v; u1 ?2 }* n0 m% v不过,事物都有两面性。Curve优秀的机制如今反而被作为攻击稳价资产的手段。不久前,UST崩盘、USDT脱锚的危机均是起始于Curve。原理也十分简单,只要持续抽干池中的流动性造成定价曲线偏移,就会导致稳价资产脱锚。若其无法及时回锚,用户信心将大受影响,进而引发市场恐慌,形成踩踏。

R4 l; |% R: P( rstETH轻微脱锚后,Alameda Research在近几日内抛售了近6万枚stETH。Alameda Research是Lido上stETH的七大持仓者之一,此举或许会加剧挤兑。6月11日,Amber Group撤出了约1.5亿美元的stETH,虽然还没卖出,但存在抛售的可能性。一旦投入市场,将对stETH形成重大打击。当下,各路巨鲸不断出逃,stETH的流动性风险被持续累积。

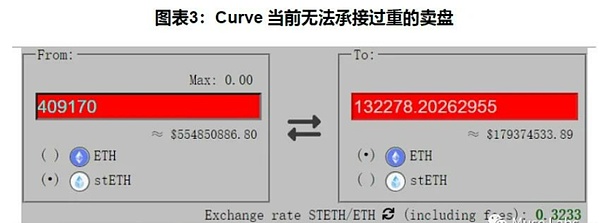

) N/ _ g8 b% B1 CCurve目前仅有不到14万枚ETH,ETH/stETH占比超过2:8。根据测算,如果将Celsius钱包中近41万枚stETH兑换成ETH,stETH将脱锚至0.32。

8 Y0 e7 ^- |' F, y$ J5 p% N* C- H. A

Curve上过少的ETH流通盘引发了针对大户的囚徒困境。由于Curve上的流动性不足,越重的stETH卖盘就将产生越大的滑点,兑换出来的ETH价值会大幅缩水。但是,继续持有也可能面临更大的stETH脱锚风险,其导致的资产价值暴跌也将是难以承受的,以上两者都会造成U本位大户的巨额损失。

除了Curve的问题以外,Aave上巨量的借贷杠杆也正面临着断裂的危机。

9 W/ Z5 A6 B& Z$ ^#4 悬在stETH上的达摩克利斯之剑——Aave

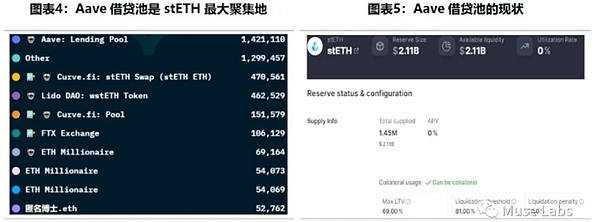

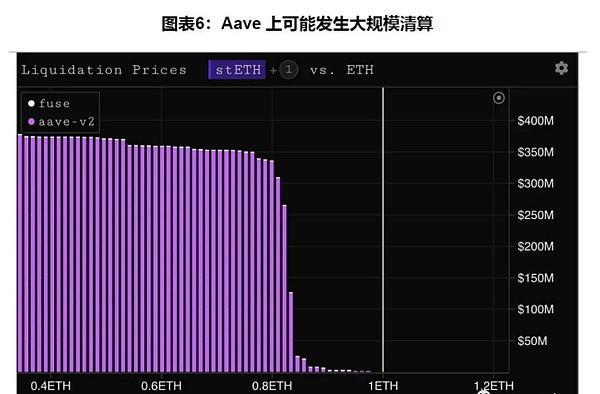

/ ]5 M3 S$ c& p; ?4 e) o( YAave的借贷池占据了stETH供应量的最大份额。由于Aave上的资金利用率及APY均为0,可以判断大量的用户进行了杠杆借贷。用户能够先在Lido上质押ETH获得stETH,再将stETH存入Aave以借出ETH,并重复以上操作。最高杠杆接近5倍,因此Aave上的清算阈值为81%。

0 Y. C+ [; Q" z, x

当stETH锚定跌落至0.8ETH时,由于抵押品价值不足,Aave将清算约3亿美元的stETH,其后可能引发连环清算,大量抛售会进一步加强stETH的下行压力,流动性也将枯竭,进入负反馈循环。

Celsius 在Aave上抵押了近41万枚 stETH,价值5亿美元,借出了约3亿美元的稳定币,清算线为0.6ETH,被清算的概率较小。可一旦触及清算线,或将加速stETH的下跌。

4 j2 O3 @8 `) j0 x% m% t#5 stETH的领路人——UST?

stETH在Curve上价格持续偏离,Aave的清算也伺机而动,不禁令市场担忧stETH是否会重蹈UST覆辙,甚至带崩ETH。虽然stETH锚定ETH和UST锚定美元表面相似,但锚定机制本身存在本质区别。

stETH和UST的底层资产价格波动不同。稳定币UST由波动资产LUNA铸造,两者的资产价格波动不同频。理论上,UST锚定1美元,但在市场下行的周期中,LUNA价格暴跌,导致资不抵债,并触发死亡螺旋。而stETH是通过质押类似资产ETH生成,stETH价格随ETH价格下跌而下跌,其价格波动同频,且在以太坊信标链合并后,stETH将能以1:1的汇率兑换ETH。

stETH当下的脱锚问题主要是由流动性危机引发的。目前,加密市场整体进入熊市周期,流动性收紧造成各类资产价值大幅缩水,ETH也不外如是。大量用户将ETH锁仓到Lido上获取收益,可如今资产价值暴跌的速率远高于Lido的贴现率。而以太坊合并又遥遥无期,质押用户们倾向持续抛售stETH以获取稳定币避险。巨量的抛售导致了恐慌情绪进一步蔓延,并加剧了stETH价格的下行压力,stETH或将大幅脱锚,但不至于如UST般归0。

/ N' n' ]- y0 N* ]+ B) F# B0 T综上所述,UST锚定机制的内生性风险是导致UST崩盘的根本原因,但目前stETH的脱锚仅是受到外部性风险的波及,stETH的风险类别与风险等级均低于UST。

以上内容为个人观点,仅供参考,不构成投资建议。

来源:金色财经

| 欢迎光临 优惠论坛 (https://tcelue.co/) | Powered by Discuz! X3.1 |