前情提要

2008年,美国雷曼兄弟因次级贷款业务崩盘而倒闭,在这里简单形容一下什么是次级贷款。次级贷款是指那些贷款人的偿还能力不稳定的,没有稳定收入的穷人所贷的房款。

而雷曼兄弟将这些高风险的次级贷款包装成3A级别的优质理财,从而导致更多的金融机构投资机构购买了这些3A级理财产品。最后2007年下半年,美国房地产市场降温,房价开始大幅度下跌。越来越多的贷款人违约,从而切断了一些3A级理财产品的现金流。优质资产瞬间变成有毒资产,进而引发了席卷全球的次贷危机。

+ X! ?7 S, o# S4 [# ^! h4 X, N而3AC(三箭资本Three Arrows Capital,下文简称3AC),是加密领域的顶级加密风投,由 朱苏(Zhu Su,译音)和凯尔·戴维斯(Kyle Davies)于2012年创建,管理资产在100至180亿美元之间。

; p; \& U/ U- X1 \' Y3AC的主营业务是对冲基金,但是在加密领域的风险投资也非常多,虽然3AC的资金仓位无法精准得知,但在官方网站公开的信息中可以看到详细的投资/参与/合作项目。

3AC发生了什么?

& p" ~* E/ l2 Q2 @* Y* i简而言之,3AC因为长期进行抵押借贷/无抵押信用借贷在加密领域建立了高额杠杆。为了方便理解,我在这里加入时间线的概念,但是时间线并不是完全准确的,希望大家理解。

时间回到2022年5月。

1 `' f, [/ t* ?; T: _在Terra崩溃之前,3AC曾花了约5.6亿美元购买1090万个LUNA并且质押在链上,这笔投资目前仅价值670美元,等于归零。

3 O( o/ L" `/ L/ e" B' N其次,根据知名爆料人FatMan提供的消息,除了LUNA外,3AC通过借贷的方式获取场外资金并且存入Anchor,UST头寸仓位高达九位数也就是过亿美元,这部分也等于归零。

6 ]/ v8 f7 Z% O5 c9 Z- k# g- l

除此之外,3AC还曾利用自身在加密领域的名气地位,给加密领域诸多项目、公司、理财平台提供APR高达8%的理财产品,此先是10%。

& ~0 T: L* s9 S9 X" y. Q6 X# h由于此理财报价众所周知,所以基本是板上钉钉。结合之前3AC通过借贷获取资金存在Anchor上,那么这个“3A级理财产品”的收益来源极大概率也是来自于Anchor。

7 _ u2 V w$ q6 k在这一点,3AC与雷曼兄弟高度一致,都将高风险理财产品利用自身行业地位将其包装成优质理财产品,给加密领域内的诸多公司提供服务。那么这些加密理财公司/托管公司,在3AC正在历经如此危机的情况之下,极大概率也会出现对应的流动性危机/兑付危机。覆巢之下,焉有完卵。

% M p6 F2 j- n! ?% z' y+ P( c时间回到2022年6月。

万众瞩目的stETH-ETH流动性危机开始了。关于stETH-ETH的细节在这里不过多赘述,想了解的朋友们可以参考我之前的文章。

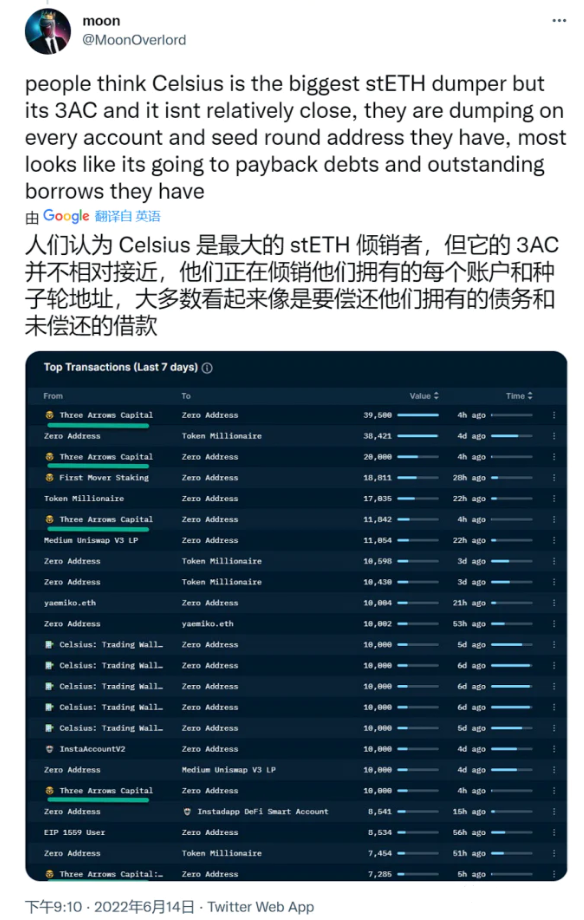

在之前,我一度认为stETH-ETH流动性枯竭的原因是CelsiusNetwork,虽然CelsiusNetwork的暴雷也有很大程度。但是让stETH流动性枯竭起到决定性因素的却是3AC。

stETH最近的问题主要来源于循环借贷,循环借贷本身没有任何问题。问题出在Curve上的stETH流动性枯竭,虽然CelsiusNetwork也曾抛售不少stETH,但是根据链上数据来看,3AC才是stETH最大的抛压来源。

根据一些小道消息,3AC抛售stETH的根本目的是弥补在Terra上带来的债务。但恰不逢时,又或是被其他机构盯上(阴谋论),3AC抛售stETH引发的恐慌直接带崩整体行情,使得债务距离清算线更近了,逼迫卖出更大仓位来防止清算爆仓。

D( r8 R5 o+ u7 v时间回到现在。

l+ |/ p: n. O A+ v2 a2 ~# P让这一切更加不可控的因素出现了,来自知名做市商8 blocks capital的Danny在推特进行曝光,3AC公然挪走用户资金用作其他用途。

因为加密做市商对于手续费率非常敏感,因此很多量化机构、做市商会通过选择挂在3AC的交易账户下享受折扣费率。这也是3AC的业务之一,下图是双方合作的内容。

但在6月12日,因为行情下挫,8 blocks capital需要提取资金用于其他交易的操作,没有得到3AC方面的回应。6月13日,要求提取更多的资金,3AC依然沉默。此时8 blocks capital通过监控监本发现对应资金账户中少了100万美元,但3AC没有做任何答复,直至目前3AC也没有给到8 blocks capital任何答复。

非常值得注意的是,这些做市商、量化机构的资金也都是杠杆资金,并且由于行情下行已经通知需要追加保证金。但因为3AC的不回应,导致已经有资金被平仓,从而促使市场进一步抛售。

! s" X3 P5 d& d+ q% {以上只是8 blocks capital曝光出来的一个案例,在3AC如此庞大的体量之下,必然还有更多类似的案例未曾曝光。他们的资金来源或许是加密领域的散户,因此选择沉默来避免大范围的挤兑危机。

在今早凌晨,BlockFi的CEO在推特宣布,他们已经清算了一个大客户。虽然没有点名是3AC,但3AC确实跟BlockFi存在业务往来,并且是一个大客户。

这是否意味着BlockFi只是第一个清算的,后续还有更多公司会跟其清算呢?

3AC的主要亏损来源

GBTC

根据公开资料,截至 2020 年年底,3AC是灰度 GBTC 的最大持仓者,持有 5.6168% 的 GBTC 份额,当时市值约为 12.4 亿美元。众所周知,GBTC 不能赎回,只能二级市场卖,如果三箭要补 Margin call 只能在二级抛售 GBTC。

+ U! _- r% u6 o+ v7 B$ l& J

值得注意的是,3AC能撬动诸多机构杠杆的核心资本,则是他持有的GBTC。根据@hodlKRYPTONITE的推特消息来源,3AC持有的GBTC很可能已经作为抵押品抵押给某个机构,从而获得大量资金在加密领域大肆投资。但是面对BTC价格已经触及20000美元,这部分GBTC很可能因为迫于清算压力不得不在二级抛售GBTC。

% ^. [. h+ ?9 I1 j0 s( T4 b虽然3AC的管理资产一度被吹到180亿美元,但是其中有很多是非流动性资产(被人预估为90亿美元的非流动性资产)。那么3AC作为顶级对冲机构自然不会放过这个机会,会尽可能的将这些非流动性资产作为抵押品进行借贷。

BlockFi或许只是众多贷方之一,可能还有许多金融机构没有爆出而已。当下这些非流动性抵押物出现了清算危机,那么3AC势必会将流动性资产进行售卖换取资金来填补杠杆窟窿。

3 k+ Y+ A0 d6 KstETH

+ d4 I0 J( k/ J/ S' z$ }又回到了stETH,stETH真的是冤大头了。需要非常严肃的声明,Lido的流动性解决方案目前是没有问题的,stETH本身也是没有问题的(非技术上)。

9 {. T, B" p5 J9 x# q% Y l可惜的是,3AC作为Lido的投资机构,同时也持有很大份额的stETH。但3AC在遭遇Terra崩溃,借贷清算危机时,相对于其他非流动性资产,stETH可以通过Curve上的stETH-ETH来流通,已然成为3AC抛售的首要目标。

& U$ d. K; K$ C! q4 B9 i, ^* X这里有一个比较讽刺但又充分体现了DeFi超前功能的微妙案例。

GBTC在开放ETF之前是不能赎回的,stETH在开放提款之前也是不能赎回的。但是二者都可以通过打折在二级市场进行流通。

GBTC的二级市场流通相对复杂,通常GBTC的二级销售需要通过第三方代理人进行,并不能直接交易。因此在报价上的体现,就是无法市价交易,其中就存在较大价差。如果一时半会找不到买家,那么你可能要折价到50%才能较快的出售。

3 p* g P$ @( H3 ~0 s( k但是stETH虽然也不能赎回,但是通过在Curve上的stETH-ETH的交易对,同样可以实现市价出售。一般情况下价差大概2-3%,但由于3AC抛售压力过大,目前价差已经偏移到7%了。

" [4 O6 }( {/ J+ o由此可见,DeFi市场比传统金融市场更具灵活性,非流动性资产可以用更低的滑点在公开市场以市价进行销售。无需像GBTC那样寻找第三方代理人然后去寻找买家撮合报价最后才交易,这套流程实在过于繁琐了。

那么GBTC如果被3AC抛售完成,是否会导致BTC价格下跌呢?我的看法是,直接因素完全不会。因为GBTC无法与BTC进行流动,3AC即使抛售完成那也是GBTC出现更大幅度折价。

0 a6 X |8 {/ n6 \但在加密领域,间接的消息面可能会导致市场价格波动。如果真有这样的新闻出来,那么在情绪上很可能被消息面诱导,但我仍然不认为这是GBTC抛售直接导致的,这仅仅是间接的情绪恐慌。

说回stETH,3AC持有的stETH也是长期在Aave上玩循环贷。之前流传的22亿美金的池子,里面资金很多都是3AC循环贷出来的。但因为行情持续下行,循环贷的杠杆早已降低不少。

8 U: f# A9 t! V7 ~1 m# cTerra

到了Terra这儿,其实已经没有太多描述了。关于LFG相关的阴谋论这里不谈, 或许以后会开一篇文章,按下不表。

Terra这部分亏损主要分为两部分,一是直接投资购买Luna导致的亏损。3AC曾花了约5.6亿美元购买1090万个LUNA并且质押在链上,这笔投资目前仅价值670美元,等于归零。

2 T6 ?* {5 I6 c+ n二是存放于Anchor的UST。这部分数额目前暂无准确数量,但是也达到了九位数,也就是过亿美元。

$ E4 A3 p* k8 k9 g, ]" G如果说投资Luna的资金大概率是3AC自有资金的话,那么UST部分才是真正意义上的暴雷。UST资金来源是3AC的与加密金融机构的借贷,以及将高风险理财项目(Anchor上的UST长期保持20% APY)包装成加密“3A理财产品”,并且以最高10%的APR为广大的加密公司提供金融服务。

这一部分或许是更大崩溃的导火索。

) v9 S' \5 \( j+ z: B3AC可能引发的加密金融海啸

# A2 L7 u+ \5 |' ^" T这个话题是我个人主观看法,没有足够的依据支撑,烦请大家图一乐。

更大规模的加密崩溃

加密公司的挤兑浪潮

头部贷方公司关联性暴雷

更大规模的加密崩溃

在文章一开始可以看到,我罗列了一些3AC投资过的项目、公司。3AC必然会获得其中的加密代币或者股权。

& P+ s( Y$ i( S" }; a- J! g0 P' U& ^虽然大概率有锁仓的可能性,但是对于机构来说锁仓并没有束缚力。他们可以以折扣价将这部分锁仓代币以场外形式进行出让。

这样的转让抛售行为即使发生了,公众也很难第一时间察觉。因此这具有非常大的滞后性,非内幕交易知情者都不可获知的事情。

那么通过观察3AC,其实也有频繁的二级市场购买代币的投资行为。那么对于这些公开持仓的加密货币头寸也需要非常小心,这些代币具备非常充分的流动性。如果3AC有抛售动作,那么可能会引发一个小崩溃。

与此同时,3AC还有未公开的钱包,也就意味着有诸多未公开的头寸。请各位慎之又慎。

% | L! I, H& r) d! S' |加密公司的挤兑浪潮

) S$ ~, T/ C0 F# G( }( O这个非常容易理解,加密金融的组成都是一环套一环,无论是DeFi还是CeFi。这种类似金融供应链的架构,一旦位于最上方的金融机构倒塌,那么下面依靠着的加密公司也存在较大的危机。

7 J, c. J' K4 S+ e8 b1 k文章中提到的做市商8 blocks capital就是一个很好的案例。做市商、量化机构会因为3AC提供优惠的交易费率从而达成业务关联,致使资金被3AC挪用。

而加密理财平台(包括交易所、钱包、信托/资管机构)也容易受到3AC提供的10% APR的“3A加密理财产品”诱导,从而对用户进行大额募资。现在3AC出现了严重挤兑危机,那么这些将“3A加密理财产品”三次包装卖给散户的加密理财平台们,也非常容易发生挤兑。

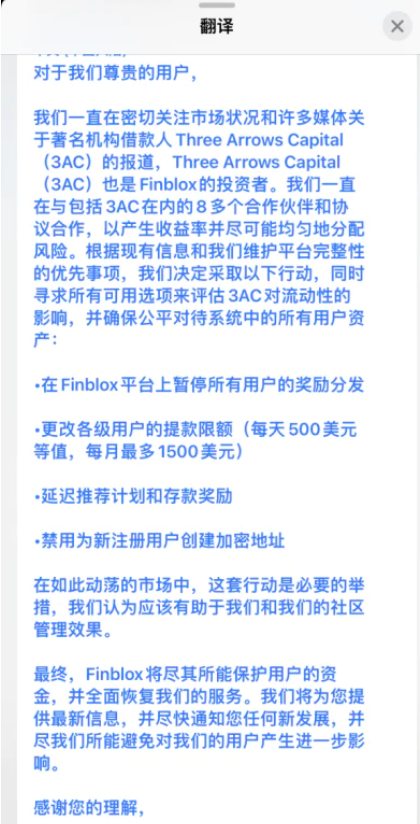

2 W' a- m6 \9 X3 _比如昨天就发布公告限制提币的finblox。在公告中就明确说明因为与3AC业务出现问题,导致限制提币。

头部贷方公司关联性暴雷

& ]/ m; w. Q0 c. }( Q此处其实我没有想到太多案例,也没有充足的信息。但我捕捉到一则新闻中的细节。

3AC早在两年前就在圈内寻求“无抵押信用贷”,与抵押贷不同,抵押贷的贷方如BlockFi可以通过清算抵押物来弥补损失,甚至盈利。

但无抵押信用贷则是没有抵押物,亏光了就是血本无归。在推特小道消息说,虽然Nexo拒绝了3AC的无抵押信用贷,但是同期3AC找到了别的贷方完成了无抵押信用贷。

这可能不是一家,无抵押信用贷也应该不止一次。那么这些给3AC做了无抵押信用贷的公司具体什么情况,目前尚不得知。但需要时刻保持警惕。

8 t7 z0 b) @* ^' i- d7 C来源:金色财经

| 欢迎光临 优惠论坛 (https://tcelue.co/) | Powered by Discuz! X3.1 |